iDeCo(イデコ、個人型確定拠出年金)をご存知でしょうか?個人型確定拠出年金というと、少し難しそうに感じられます。しかし、老後資金を備えるためにとてもメリットの大きな制度ですので、ぜひ制度について理解しておいてください。

iDeCo(イデコ、個人型確定拠出年金)とは?

iDeCo(イデコ、個人型確定拠出年金)とは、確定拠出年金法に基づいて実施されている、公的年金にプラスして給付を受けることができる私的年金の1つで、任意で加入することができます。加入することができるのは、基本的に60歳未満のすべての方です。

ざっくりというと、自分で老後資金を用意するため、毎月一定の掛金を拠出し、60歳以降に運用した資産を受け取ることができる、というものです。

掛金は月々5,000円から1,000円単位で自由に設定することができるので、無理なく積み立てしていくことができます。

公的年金と違い、自分の持分(年金資産)が明確にされていて、どのような金融商品で運用するかを自身で指示することができます。そのため公的年金のように将来貰えるかどうかわからない、という漠然とした不安はありません。ただし、自身で運用を指示しますので、いくら貰えるかは自己責任となります。

iDeCo(イデコ)の最も大きな特徴は、税制上の優遇メリットがあることです。

iDeCo(イデコ)で取り扱われている金融商品の中には普通預金に近い安定運用できる金融商品もあります。そのような金融商品を指定しておけば、老後資金として普通預金への積み立てを行っていることとほぼ同じなのに、iDeCo(イデコ)を使っている分、税制上の優遇措置を受けることができることとなります。

iDeCo(イデコ)は銀行や証券会社などが取り扱っています。それぞれ運用商品やサービス、手数料が異なりますので、よく比較検討して、自分に合っているところに申込をしましょう。

iDeCo(イデコ)をするとなぜお得なの?

iDeCo(イデコ)には次のような税制優遇措置が設けられています。

①掛金が全額所得控除できる

iDeCo(イデコ)の掛金は、所得税等の計算にあたって全額控除することができます。

例えば、掛金が毎月1万円で、所得税(20%)・住民税(10%)とすると、年間36,000円(120,000円×(所得税20%+住民税10%))の税金が少なくなります。

②運用益も非課税となる

通常、金融商品で運用益が出る20.315%の税率で所得税等が課税されます。

しかし、iDeCo(イデコ)では、運用益が非課税となり、再投資されます。

③受け取り時も控除を受けることができる

年金や一時金を受け取った際には、運用益相当額に対して所得税等がかかります。

ただし、この場合でも、年金として受け取る際は「公的年金等控除」、一時金として受け取る際は「退職所得控除」を受けることができます。これにより、受け取ったときの所得税等も抑えることができます。

iDeCo(イデコ)のデメリット

iDeCo(イデコ)には次のようなデメリットがある点については注意してください。

①手数料がかかる

iDeCo(イデコ)に加入すると、国民年金基金連合会の手数料や運営管理機関(金融機関等)の手数料がかかります。ただし、金額的には大きなものではないので、通常は税制上のメリットの方が大きいものとなります。

②原則として60歳になるまで受給することができない

確定拠出年金は原則として60歳になるまで資産を引き出すことができません。急にお金が必要となっても簡単に解約して引出することはできませんのでこれは大きなデメリットです。なお、加入者が死亡した際は、遺族が死亡一時金を受け取ることができますので、死亡しても払い損にはなることはありません。

年末調整や確定申告はどうすればいい?

iDeCo(イデコ)で拠出した掛金は所得税等の計算にあたって全額控除することができますが、そのためには年末調整または確定申告での手続が必要です。

①会社員の方は年末調整で完結する

会社員の方は年末調整で簡単に手続きを済ませることができます。

iDeCo(イデコ)に加入すると、国民年金基金連合会から「小規模企業共済等掛金払込書」という書類が届きます。

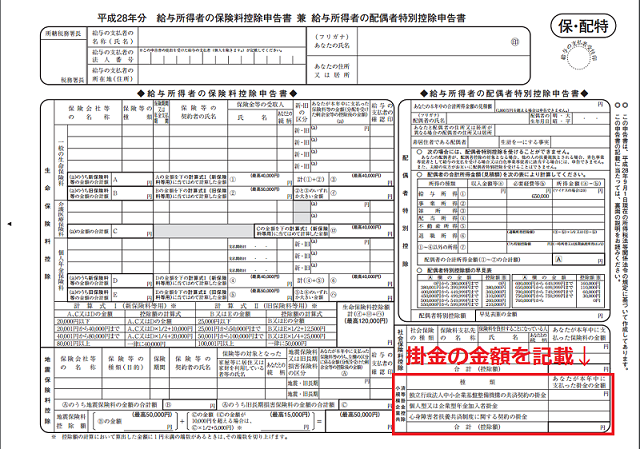

年末調整の際に「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」に必要事項を記入し、証明書を添付して会社に提出すれば、完結します。

必要事項も「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」の右下部分の「小規模企業共済等掛金控除」の「個人型又は企業型年金加入者掛金」と書かれている箇所に、拠出した掛金の総額を記入するだけです。

(給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書の書き方)

②個人事業主や年末調整で記入を忘れた方は確定申告が必要

個人事業主や年末調整で記入を忘れた方は確定申告をする必要があります。

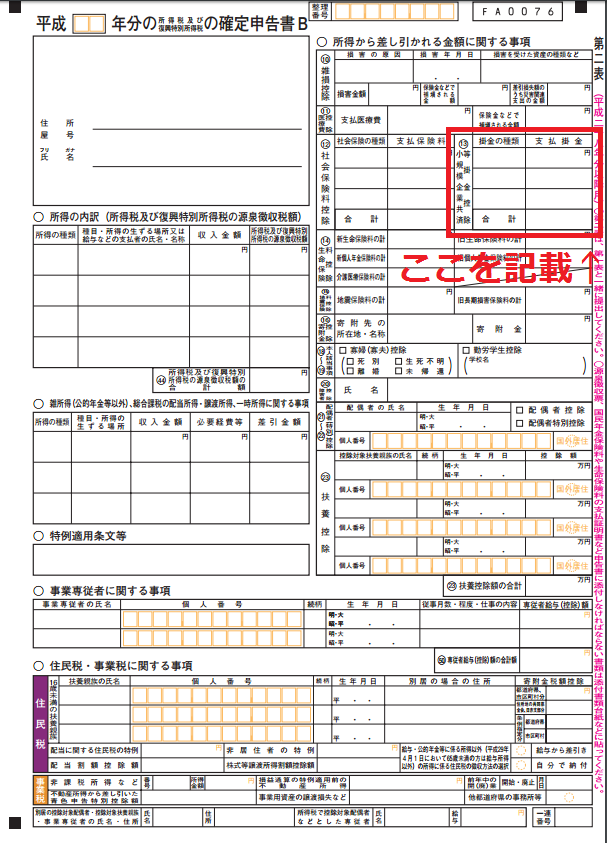

確定申告をする場合は、確定申告書の第二表に必要事項を記載し、支払った掛金の証明書を確定申告書に添付または提示する必要があります。なお、電子申告(e-Tax)を利用する場合には添付または提示を省略することができます。

(確定申告書第二表の書き方)

掛金の種類の欄には「個人型確定拠出年金」と記入すればよいでしょう。

まとめ

iDeCo(イデコ)は税制上のメリットが大きな制度です。そして、60歳までの長期間の運用となるため、毎年税制上のメリットを受けているかどうかの差は、年金や一時金を受け取るタイミングではとても大きな差となっていることでしょう。老後のために積立貯金をしているのであれば、まず、iDeCo(イデコ)に切り替えるかどうかを検討してみてください。