住宅を購入する際に、夫婦二人が、それぞれ住宅ローンを組み、共有名義とした場合、住宅ローン控除は夫婦がそれぞれ適用できるのでしょうか?税理士がポイントを解説します。

夫婦共有名義でマイホームを取得したときの住宅ローン控除

住宅ローンを使ってマイホームを取得し、一定の要件を満たすときは、住宅ローン控除(住宅借入金等特別控除)を適用することにより、所得税等を減らすことができます。

住宅を購入する際に、夫婦二人が、それぞれ住宅ローンを組み、共有名義とすることがあります。そのような場合、住宅ローン控除(住宅借入金等特別控除)はどのように適用するのでしょうか?

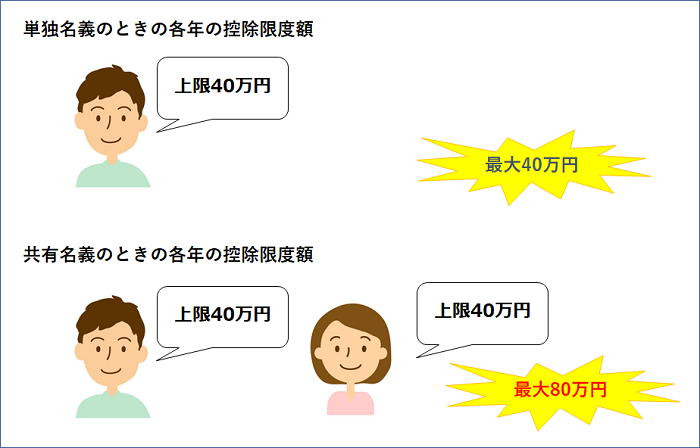

夫婦二人が、それぞれ住宅ローンを組んでマイホームを取得し、共有名義とした場合には、それぞれが住宅ローン控除の適用を受けることができます。この場合、お互いの共有持分に係る取得費用が上限となり、それぞれの住宅ローンの年末残高をもとに控除できる金額を計算します。

マイホームを夫婦共有名義で購入するメリット・デメリット

メリット1:住宅ローン控除を夫婦それぞれ適用できる

夫婦共働きで、単独では住宅ローン控除の上限額を超えるような場合には、単独名義とするより共有名義とした場合の方が所得税に関してはメリットが出る可能性があります。

なお、共有名義でも、住宅ローンをどちらか一方しか組んでいないときは、その一方しか住宅ローン控除の適用を受けることはできません。もう一方が連帯保証人になっていたとしても同じです。ただし、この場合で、もう一方が連帯債務者となった場合には、夫婦ともに住宅ローン控除を適用することができます。

メリット2:売却時の特別控除も夫婦それぞれ適用できる

不動産を売却して利益(譲渡所得)がでたときには、利益(譲渡所得)に対して税金がかかります。

税率は不動産の所有期間によって異なりますが、長期譲渡所得に該当する場合でも、売却益に対して20.315%の税率(所得税15%、復興特別所得税0.315%、住民税5%)で税金がかかります。

しかし、マイホームを売却したときは、譲渡所得(売却益)から3,000万円を控除することができる、という特例があります。そして、このマイホームを売却したときの譲渡所得の特例は、夫婦共有名義になっているときは夫婦それぞれ受けることができます。つまり夫婦共有名義にしておけば、最大6,000万円超の譲渡所得(売却益)まで、譲渡所得税が出ないようにすることができます。

マイホームを夫婦共有名義で取得するときの注意点

①贈与とならないように購入資金の負担に注意!

夫婦共有名義にするということは、それぞれがマイホームを購入していることとなりますので、それぞれが購入資金を用意する必要があります。住宅ローンを組むときは、それぞれが住宅ローンを返済しなければなりません。

一方の資金を、他方が負担すると、贈与となり、贈与税がかかる可能性もありますので、注意しましょう。

②税金面以外にも注意

共有名義の不動産は、意見が割れると処分が難しくなります。

夫婦円満であればよいのですが・・・

共有名義にしてしまったため、不動産の処分でトラブルになることもありますので、その点には注意してください。

このページのまとめ

1.夫婦二人が、それぞれ住宅ローンを組んでマイホームを取得し、共有名義とした場合には、それぞれが住宅ローン控除の適用を受けることができる。

2.この場合、お互いの共有持分に係る取得費用が上限となり、それぞれの住宅ローンの年末残高をもとに控除できる金額を計算する。

3.共有名義でも、住宅ローンをどちらか一方しか組んでいないときは、その一方しか住宅ローン控除の適用を受けることはできない。