個人事業主の方が配偶者や親族に事業を手伝ってもらうことはよくあることです。しかし、配偶者や親族に給与を支払ったとしても、原則として事業の必要経費とはなりません。特例を使って、必要経費にするためには、支払った給与が一定の要件を満たしていなければならないのです。この特例を使うことにより節税になることもあります。ここで紹介する青色事業専従者給与の特例や事業専従者控除の特例のことはぜひ知っておいてください!

個人事業主が配偶者や親族に支払った給与は必要経費にできる?

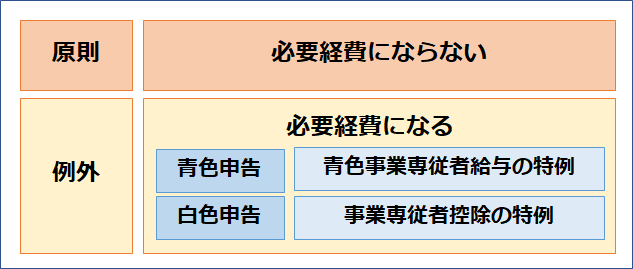

個人事業主の方等が、生計を一にしている配偶者や親族に働いてもらい、給与を支払ったとしても、この給与は原則として必要経費とはなりません。もちろん一般の従業員などに支払った給与は必要経費となります。

ただし、青色申告の場合は青色事業専従者給与の特例が、白色申告の場合は事業専従者控除の特例が設けられており、その要件を満たしている場合に限って、必要経費とすることができます。

親族に給与を支払うと節税になることがある

所得税は所得が多いほど税率が高い累進税率となっています。

そのため、適用の要件を満たしているときは、個人事業主一人に所得を集中させるより、配偶者・親族等に所得を分散する方が、トータルの税金が少なくなり節税になるのです。

なお、あくまで事業に従事してもらうことが必要です。節税のために、仕事をしていないのに給与だけを支払うということはできませんので、注意してください。

青色事業専従者給与の特例とは?

青色事業専従者給与の特例は青色申告をしている方のみが使うことができる制度で、事前に届出をしておくことで、本来必要経費とはならない親族等に対する給与を必要経費にすることができます。

青色事業専従者給与として認められるためには次の要件を満たす必要があります。

①その年の12月31日現在で15歳以上の青色申告者と生計を一にする配偶者その他の親族で、原則としてその年を通じて6ヶ月超、事業に専ら従事していること。

②事前に「青色事業専従者給与に関する届出書」を納税地の所轄税務署長に提出し、届出書に記載された方法、記載された金額の範囲内で支払っていること。

③労務の対価として相当であること。

いつまでに届出が必要?

②の「事前に」とは、青色事業専従者の給与を必要経費に算入しようとする年の3月15日までをいいます。つまり、2020年の必要経費とするには、2020年3月15日までに届出書を提出しておく必要がありあます。

ただし、1月16日以後に開業した人や新たに専従者がいることとなった人は、それらの日から2月以内に提出します。

同居していない親族も青色事業専従者になれる?

青色事業専従者給与の特例では「同居」が要件とされていません。そのため、同居していないときも、生計を一にしているなどその他の要件を満たしていれば、青色事業専従者給与の特例を適用することができます。

青色事業専従者の給与に上限はある?

明確な上限はありませんが、「労働の対価として相当であること」という要件があります。つまり、青色事業専従者の労働と給与は、他の従業員と比べても適当な水準に設定しなければなりません。

例えば、同じような仕事をしている従業員の給与は月20万で、青色事業専従者となる親族の給与は月100万円というような給与の設定は「相当ではない」と考えられます。

ただし、役割・業務によって年間1,000万円を超えるような給与を設定していても問題とならないケースもあります。

白色申告の場合の事業専従者控除の特例とは?

青色事業専従者給与の特例は青色申告をしている方のみが使うことができますが、事業専従者控除の特例は白色申告の方でも使うことができます。青色事業専従者給与との違いは、予め控除できる金額が決まっているということです。

この特例で控除できる金額は、次のAまたはBの金額のいずれか低い方の金額となります。

A 事業専従者が事業主の配偶者の場合は86万円、配偶者でなければ専従者一人につき50万円

B この控除をする前の事業所得等の金額を専従者の数に1を足した数で割った金額

事業専従者控除の特例を受けるための要件は、次のとおりです。

(1) その年の12月31日現在で15歳以上の白色申告者と生計を一にする配偶者その他の親族で、原則としてその年を通じて6月超、事業に専ら従事していること。

(2) 確定申告書にこの控除を受ける旨やその金額など必要な事項を記載していること。

青色事業専従者給与と違って、事業専従者給与の場合は、事前の届出は必要ありません。事業専従者給与についても、青色事業専従者給与の特例と同様に「同居」は要件とされていません。

青色事業専従者給与の特例や事業専従者控除の特例を受けるときのデメリット

①配偶者控除や扶養控除を受けることができない

青色事業専従者として給与の支払いを受けた人や白色事業専従者である人は、控除対象配偶者や扶養親族にはなれません。

通常であれば、配偶者の年間給与が103万円以下であれば給与所得控除を適用した後の合計所得金額が38万円以下となるため、配偶者控除を受けることができます。しかし、青色事業専従者給与の支払を受けている配偶者や事業専従者に該当する配偶者は、適用対象から除かれていますので、年間給与を103万円以下に抑えたとしても青色事業専従者給与の特例等と配偶者控除等の二重取りをすることはできません。

そのため、配偶者控除や扶養控除を受ける場合とどちらがメリットがあるかを考えないといけません。

②ダブルワークができない

青色事業専従者給与の特例や事業専従者控除の特例のいずれの要件にも「事業に専ら従事していること」が要件とされています。他でアルバイトをしていて、掛け持ち(ダブルワーク)となるような場合には、専従しているとは言えないため、これらの特例を適用することはできません。

まとめ

青色事業専従者給与の特例や事業専従者控除の特例について解説しました。個人事業主の方が配偶者や親族に事業を手伝ってもらうことはよくあることです。そのようなときにこれらの特例をうまく活用すれば、節税にも繋がります。特例の要件やメリット・デメリットをしっかりと理解して、活用しましょう!