サラリーマンの方が会社を退職したときに受け取った退職金にも税金はかかります。では、退職金にかかる税金はどのように計算するのでしょうか?退職金を受け取ったときに確定申告をする必要はあるのでしょうか?退職金の確定申告について税理士がポイントを解説します。

退職金にも所得税や住民税がかかる

サラリーマンが退職金を受け取ったとき、その分の収入は「退職所得」となり、所得税(及び復興特別所得税)と住民税がかかります。

この退職所得に対する所得税や住民税は、給与や事業などの他の所得とは分離して、退職所得だけで計算します。

退職金(退職所得)にかかる税金の計算方法

退職所得に対する税金は次のように計算します。

STEP1:退職所得控除を計算する

退職金から勤続年数に応じて計算される退職所得控除額を差し引きます。

(退職所得控除額の計算方法)

| 勤続年数が20年以下のとき | 40万円×勤続年数(最低80万円) |

| 勤続年数が20年超のとき | 800万円+70万円×(勤続年数-20年) |

勤続期間に1年に満たない端数があるときは、1年に切り上げます。

STEP2:課税退職所得金額を計算する

STEP1で計算した金額を1/2したものが退職所得の金額です。

STEP3:所得税額を計算する

退職所得の金額に所得税率を乗じて、所得税額を計算します。

また、所得税額に基づいて復興特別所得税額が計算されます。

ここで用いる所得税率は、税率も控除額も通常の所得税の税額表を使います。

STEP4:住民税額を計算する

退職所得の10%が住民税となります。

(例)勤続期間10年、退職金600万円のとき

(600万円-40万円×10年)×1/2=100万円

100万円×5%=5万円 ⇒ 所得税額

このように、退職金は、長年の勤労に対する報酬であるため、多額の控除がある、退職所得の計算にあたって1/2をする、他の所得と分離して税金を計算するという方法で税金の負担が少なくなるように配慮されています。

退職金を受け取ったときに確定申告は必要?

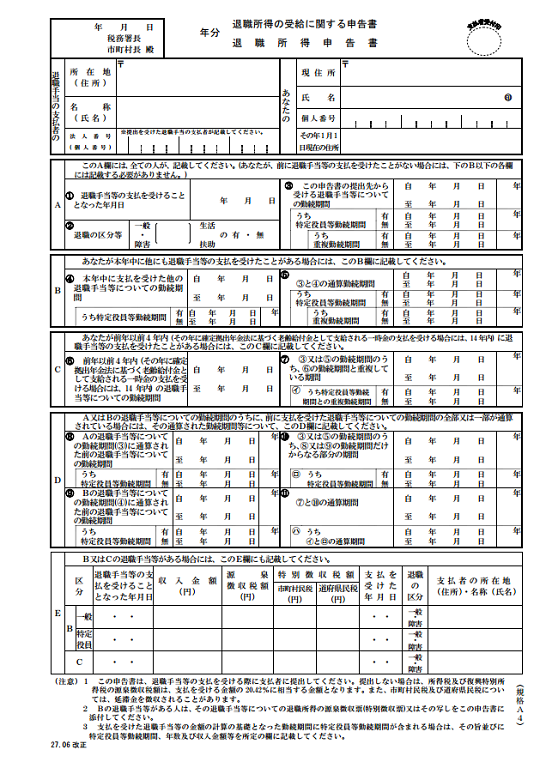

退職するときに、お勤め先の会社に「退職所得の受給に関する申告書」というものを提出していれば、会社が退職金に係る所得税額を源泉徴収していますので、通常は確定申告をする必要はありません。

退職所得の受給に関する申告書は、次のようなものです。

ただし、この「退職所得の受給に関する申告書」を会社に提出しなかった場合、会社は一律に20.42%の率で所得税・復興特別所得税を源泉徴収します。これは退職所得に対する税額とは通常一致しませんので、確定申告で精算することになります。

退職金にかかる住民税は?

退職金には住民税もかかります。

住民税は原則として所得があった年の翌年にかかりますが、退職金については、会社が退職金から一括して徴収(特別徴収)します。そのため、通常は、住民税の申告も必要ありませんし、翌年に納める必要もありません。

このページのまとめ

1.会社に「退職所得の受給に関する申告書」を提出すれば、納税は完結。通常は確定申告は不要。

2.退職所得は分離課税。多額の控除があり、税金の負担が少なくなるように配慮されている。