不動産を売却して利益が出たときは原則として確定申告が必要となります。今回は不動産を売却したときの確定申告について税理士がポイントを解説します。

不動産を売却して利益が出たときは確定申告が必要

個人が不動産を売却して利益が出たときは原則として、所得税がかかります。

すごく簡単に言うと、不動産を買った値段よりも売った値段の方が高ければ、その差額の部分が利益となります。

ただし、建物は、経年により価値が減少するため、そのことを考慮する必要があります。また、売却時や購入時の手数料等の付随費用についても考慮する必要があります。

不動産を売却したときの所得税等の計算方法

【ステップ①】譲渡所得の計算

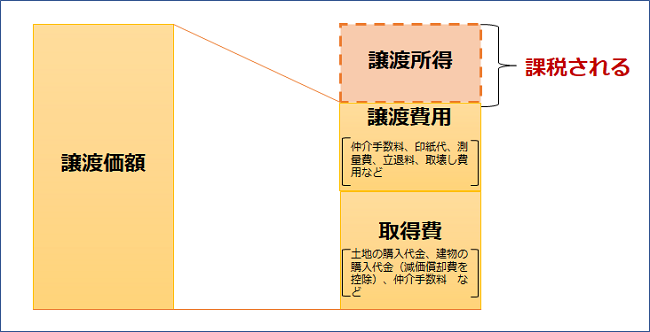

譲渡所得は次の計算式で計算します。

①譲渡価額-(②取得費+③譲渡費用)=譲渡所得金額

それぞれの内容は次のとおりです。

| ①譲渡価額 | 不動産の売却代金 |

| ②取得費 | 土地の購入金額、建物の購入金額(減価償却費相当額を控除)、購入時の仲介手数料など |

| ③譲渡費用 | 仲介手数料、印紙代、測量費、立退料、更地にして売却したときの取壊し費用など |

次のようなイメージです。

例えば、3,000万円で購入した土地を5,000万円で売却し、売却の際に150万円の仲介手数料を支払ったときの譲渡所得は次のようになります。

譲渡価額5,000万円-(取得費3,000万円+譲渡費用150万円)=譲渡所得1,850万円

建物は減価償却費相当額の計算方法

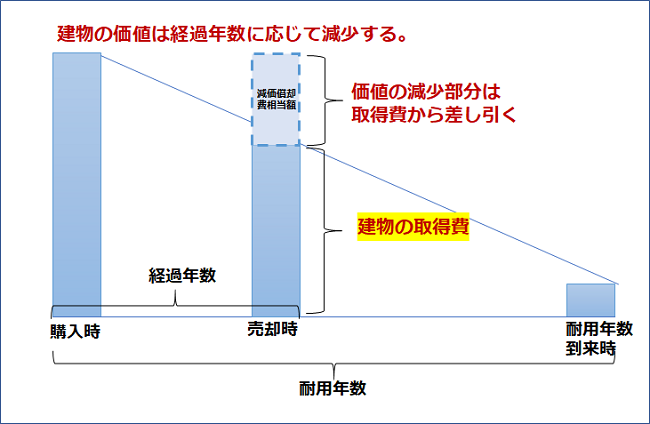

土地の場合は、上記の事例のように、購入金額などがそのまま取得費となります。しかし、建物については購入金額がそのまま取得費とはなりません。建物は経過年数に応じて価値が減少するため、そのことを考慮する必要があるからです。建物等について期間に応じて評価を減少させることを減価償却といいます。

建物の取得費=建物の購入代金等-減価償却費相当額

次のようなイメージです。

減価償却費は、次の計算式で計算します。

建物の購入代金等×0.9×償却率×経過年数=減価償却費相当額

償却率は建物の用途と構造によって決められています。

| 事業用 | 非事業用(居住用) | |||

| 耐用年数 | 償却率 | 耐用年数 | 償却率 | |

| 木造 | 22年 | 0.046 | 33年 | 0.031 |

| 鉄筋コンクリート造 | 47年 | 0.022 | 70年 | 0.015 |

土地と建物を分けずに合計金額で減価償却計算をするという誤りをよく見かけます。契約書を見て、土地と建物の代金を分けて、計算するようにしましょう。

取得費がわからないとき

購入したときの契約書等を失くしてしまった、代々相続した不動産で、いつ、いくらで取得したかがわからない、というようなこともあるのでしょう。このようなときは「譲渡価額の5%」を取得費(概算取得費)とすることができます。

【ステップ②】所得税等の額の計算

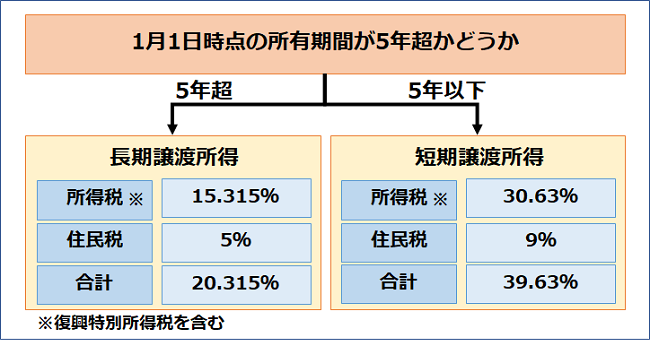

譲渡所得に税率を掛けて所得税等の額を計算します。

譲渡所得×税率=所得税等の額

このとき適用する税率は、売却した不動産の所有期間が5年超かどうか、で異なります。

なお、この場合の所有期間は、不動産を売却した年の1月1日現在で判定します。

短期譲渡所得となるか、長期譲渡所得となるかで、税率は20%近くも変わってきます。不動産を譲渡するときの税金は、所有期間によって大きく差が出ることを理解しておきましょう。

【ステップ③】特例の適用可否を検討

個人が不動産を売却して利益が出たときは原則として、所得税がかかりますが、様々な特例もあり、特例を適用することによって所得税が減少することもあります。

譲渡所得があるときは、適用できる特例がないかどうかも必ず検討するようにしましょう。

特にマイホームを売却したときについては、多くの特例が設けられています。

このページのまとめ

1.不動産を売却して利益が出たときは原則として、所得税がかかる。

2.建物は購入代金等から減価償却費相当額を差し引いた金額が取得費となる。

3.所有期間が5年超かどうかによって税率が違う。所有期間が5年超の方が税率は大幅に低い。